iStockphoto

Diese Begriffe müssen Sie verstehen, um bei der Pensionskassen-Reform mitzureden

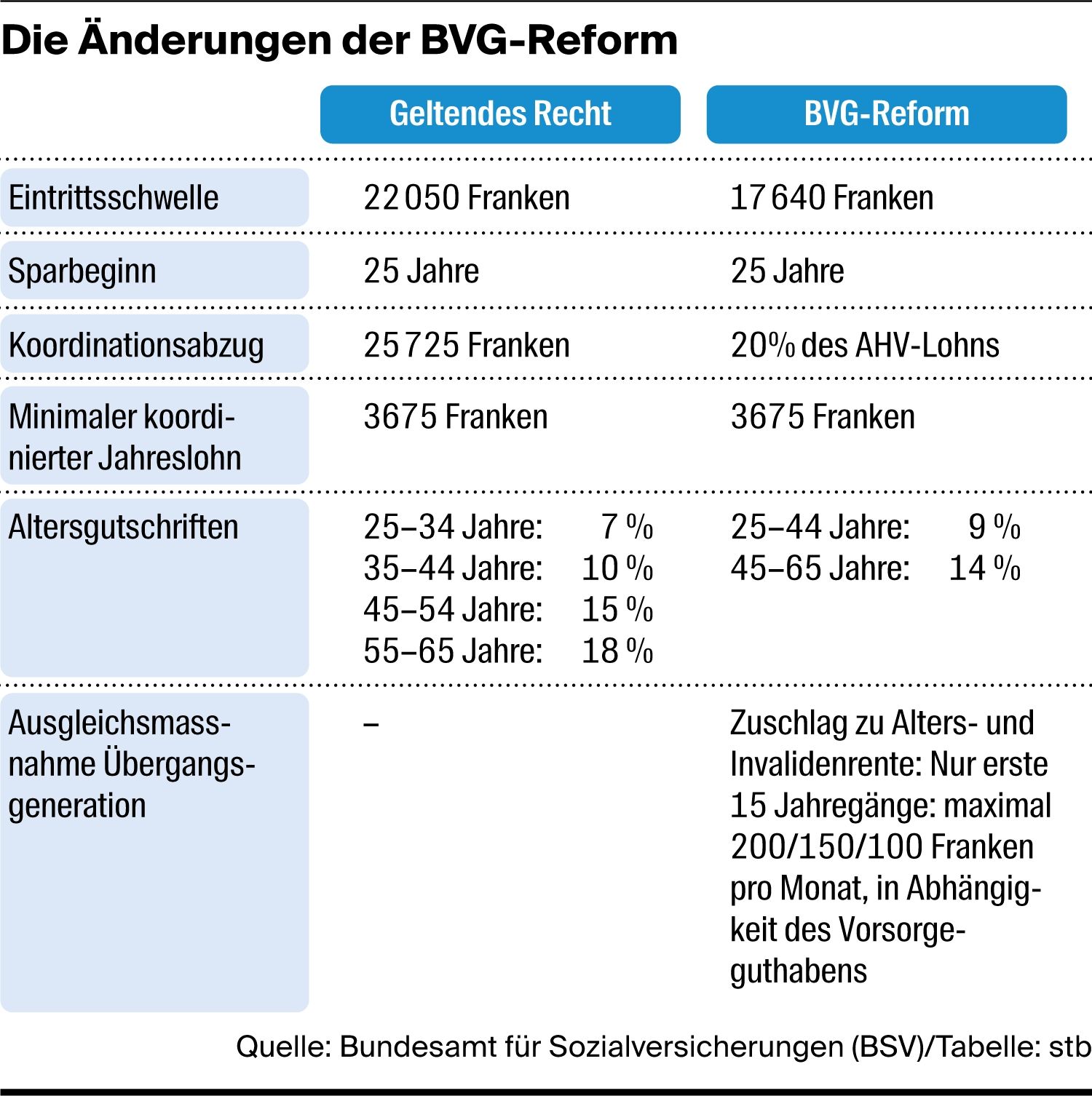

In einem Monat stimmt die Bevölkerung über einen neuen Mindestumwandlungssatz, einen neuen Koordinationsabzug und neue Altersgutschriften ab. Was bedeuten diese Begriffe eigentlich? Das Glossar zur beruflichen Vorsorge.

Obligatorische Versicherung

Seit 1985 ist die berufliche Vorsorge für alle Erwerbstätigen in der Schweiz obligatorisch. Die sogenannte zweite Säule ergänzt die AHV und die private Vorsorge, um nach der Pensionierung finanziell unabhängig leben zu können. Für Personen mit meist tieferen Löhnen, die minimal versichert sind, gelten besondere Regeln mit einem fixen Zinsversprechen. Der obligatorische Teil der beruflichen Vorsorge definiert das Versicherungsminimum. Obligatorisch versichert sind Löhne zwischen der Eintrittsschwelle und dem oberen Grenzbetrag, also zwischen 22’050 und 88’200 Franken.

Überobligatorium

Die meisten Versicherten haben entweder höhere Löhne, haben Einkäufe in die zweite Säule getätigt oder sind durch den Arbeitgeber besser versichert. Sie geniessen einen höheren Versicherungsschutz, der über die obligatorischen Pflichten hinausgeht und auch bessere Leistungen bei der Pensionierung versprechen. Im Durchschnitt sind 40 Prozent des Altersguthabens im Obligatorium und 60 Prozent im Überobligatorium.

Rund 15 Prozent der Erwerbstätigen sind im Minimum versichert. Weil die zur Diskussion stehenden Änderungen in der Reform nur für sie gelten, beziehungsweise den obligatorischen Teil der beruflichen Vorsorge, ist eine überwiegende Mehrheit der Erwerbstätigen nicht von den Änderungen betroffen. Heutige Rentnerinnen und Rentner sind gar nicht betroffen.

Eintrittsschwelle

Alle Erwerbstätigen werden gezwungen, fürs Alter zu sparen. Und trotzdem gibt es Personen, die viel arbeiten und doch keine zweite Säule haben. Das hängt einerseits mit der Eintrittsschwelle zusammen: Die erwerbstätige Person muss einen Jahreslohn von mindestens 22’050 Franken erhalten, um obligatorisch versichert zu sein.

Die Reform senkt die Eintrittsschwelle auf 19845 Franken Jahreslohn, womit rund 70000 Person versichert werden.

Koordinationsabzug

Andererseits entscheidet der Koordinationsabzug, welcher Teil des Lohnes versichert ist. Aktuell liegt der Betrag bei 25’725 Franken. Wer also weniger verdient oder mehrere Arbeitgeber hat, die jedes Mal den Koordinationsabzug vom Lohn abziehen, hat nur einen kleinen oder gar keinen versicherten Lohn – und kann also auch keine Rente ansparen.

Die Reform will den Koordinationsbeitrag flexibilisieren. Unabhängig von der Höhe des Lohns sollen künftig alle gleichberechtigt sein. Der Koordinationsabzug beträgt neu 20 Prozent. Gerade tiefen Einkommen ermöglicht das, mehr anzusparen. So sind bei einem Lohn von 40’000 Franken neu 32’000 Franken versichert und nicht mehr – wie bisher – 14’725. Je mehr Alterskapital eine Person ansparen kann, desto besser fällt die Rente aus. Allerdings führt die Änderung auch zur Kritik: Die zusätzlichen Sparmassnahmen schmälern den Lohn.

Altersgutschriften

Die Altersgutschriften bestimmen, wie viel vom Lohn fürs Sparen abgezweigt werden muss. Abhängig vom Alter unterscheidet sich der Prozentsatz. Ab 25 Jahren beträgt die Altersgutschrift 7 Prozent. Den Betrag zahlen je hälftig Arbeitgeber und Arbeitnehmer. Je älter die Erwerbstätigen, desto höher die Altersgutschriften.

Die Reform will die Altersgutschriften abflachen und somit einer möglichen Altersdiskriminierung entgegenwirken. Seit Jahren grübelt das Parlament über die hohen Altersgutschriften ab 55 Jahren. Jetzt werden diese von 18 auf 14 Prozent deutlich gesenkt. So zahlen nun Arbeitnehmer und Arbeitgeber bis 44 Jahre 9 Prozent in die Pensionskasse, ab 45 Jahren bis zur Pensionierung sind es 14 Prozent.

Altersguthaben

Das Altersguthaben ist die Summe der Altersgutschriften zuzüglich Verzinsung. Anhand des Altersguthabens wird die Rente berechnet.

Umwandlungssatz

Der Umwandlungssatz bestimmt, welcher Anteil des Altersguthabens als jährliche Rente ausbezahlt wird. Der gesetzliche Umwandlungssatz für das BVG-Minimum beträgt 6,8 Prozent. Das bedeutet: Bei einem Altersguthaben von 100’000 Franken wird eine Rente von 6800 Franken im Jahr ausbezahlt. Der effektive Median-Umwandlungssatz per Ende 2021 lag bei 5,3 Prozent. Das bedeutet: Die Hälfte aller Pensionskassen haben heute bereits einen viel tieferen Umwandlungssatz.

Die Reform will den Mindestumwandlungssatz, der lediglich für das Obligatorium gilt, von 6,8 Prozent auf 6 Prozent senken. Ohne flankierende Massnahmen würde das zu einer Renteneinbusse von 12 Prozent führen.

Um das Rentenniveau zu halten, sieht die Reform Rentenzuschüsse von 50 bis 200 Franken pro Monat vor. Diese werden abhängig vom Bedarf an Personen ausgezahlt, die bei Renteneintritt ein Altersguthaben angespart haben, das unter 441’000 Franken haben. Kurz: Je tiefer das Guthaben, desto höher der Zuschlag. Der Rentenzuschuss gilt für eine Übergangszeit von 15 Jahrgängen ab Umsetzung der Reform.

Zinsversprechen

Der Umwandlungssatz wird anhand der Lebenserwartung und einem Zinsversprechen festgelegt. Weil die Menschen länger leben und die Renditen in den letzten fünfzehn Jahren stark schrumpften, sind die Umwandlungssätze gesunken. Im Obligatorium ist er aber gesetzlich festgelegt und das ist für manche Kassen ein Problem. Um den Umwandlungssatz von 6,8 Prozent bei aktueller Lebenserwartung zu finanzieren, liegt das Zinsversprechen bei 4,8 Prozent. Zum Vergleich: In den Pensionskassen mit Überobligatorium liegt das Zinsversprechen bei 2,2 Prozent.

Mindestzinssatz

Mit dem Mindestzinssatz wird bestimmt, zu wie viel Prozent das Vorsorgeguthaben der Versicherten im Obligatorium mindestens verzinst werden muss. Aktuell liegt der Mindestzins bei 1,25 Prozent.

Kapitaldeckungsverfahren

In der AHV geben alle Erwerbstätigen einen Teil ihres Lohnes (4,35 Prozent) in einen grossen Topf, von dem direkt die Renten finanziert werden. Im Unterschied zum Umlageverfahren der AHV spart bei der beruflichen Vorsorge jeder für sich (Kapitaldeckungsverfahren). Bei der AHV ist die Beitragspflicht gegen oben nicht begrenzt, die Renten hingegen schon.

Die Minimalrente liegt 2023 bei 1225 Franken, die Maximalrente bei 2450 Franken. Die Pensionskassenrente hängt hingegen vom Lohn ab: Je mehr eine Person verdient, desto mehr kann sie sparen, desto höher ist die daraus resultierende Rente – abhängig von der Rendite und dem Umwandlungssatz der Pensionskasse.

Weiterführende Informationen finden Sie zurReformund auf der Seite desBundesamts für Sozialversicherungen